Najpierw w listopadzie ubiegłego roku sąd w Katowicach udzielił zabezpieczenia roszczeń kredytobiorcom złotowym, później w grudniu zrobił to sąd w Warszawie, a zaledwie kilka dni temu sąd w Lublinie wydał postanowienie w sprawie hipotecznego kredytu złotówkowego oprocentowanego na bazie WIBOR-u, na mocy którego zawiesił spłatę rat do czasu zakończenia postępowania sądowego. Sprawa toczyła się przed Sądem Okręgowym w Lublinie pod sygn. I C 599/22 i – co interesujące – dotyczyła kredytu z odroczoną spłatą części należności, a formuła oprocentowania WIBOR plus marża została wprowadzona do umowy w drodze aneksu. To już kolejne postanowienie krajowego sądu o udzieleniu zabezpieczenia roszczeń w związku z kredytem złotówkowym. W wyniku takiej decyzji kredytobiorcy, którzy zakwestionowali wadliwe postanowienie odnoszące się do zmiennego oprocentowania, nie muszą płacić wysoko oprocentowanych rat. Powoli zaczyna się w sądach kształtować trend w zakresie ochrony interesów kredytobiorców złotowych wmanewrowanych w umowy z WIBOR-em. Zgodnie z postulatami kancelarii prawnych, orzecznictwo sądów ewoluuje w kierunku usuwania z umów całości wadliwego oprocentowania.

- Po Katowicach i Warszawie kolejny sąd, tym razem w Lublinie, udzielił kredytobiorcom złotowym zabezpieczenia roszczeń. Do końca trwania procesu sądowego przeciwko bankowi nie będą musieli spłacać rat kredytu.

- W 2023 roku sądy zapewne wydadzą jeszcze więcej tego rodzaju postanowień, bo kredytobiorcy złotowi zaczęli masowo kwestionować uczciwość wskaźnika WIBOR, który podwoił wysokość płaconych przez nich rat.

- Eksperci uważają, że wskaźnik WIBOR jest nieobiektywny, niemiarodajny i nie oddaje realiów rynkowych. Wadliwość umów z WIBOR-em wynika również z niedostatecznego poinformowania klientów przez banki o skali ryzyka zmiany oprocentowania oraz o skutkach ekonomicznych zawarcia tego typu umowy.

- Kredyty złotowe od kilku lat są unieważniane w sądach. Wadliwości klauzuli zmiennego oprocentowania dopatrzył się już w 2018 roku Sąd Okręgowy w Siedlcach, który unieważnił umowę kredytu gotówkowego „Platinum” banku PKO BP. Nieco ponad miesiąc temu Sąd Rejonowy dla Wrocławia-Śródmieścia unieważnił na podstawie podobnych zarzutów złotowy kredyt hipoteczny zaciągnięty w banku Credit Agricole.

Sąd w Lublinie zawiesza kredytobiorcom złotówkowym spłatę rat

Kancelaria Durakiewicz z Lublina poinformowała o wydanym w styczniu br. przez Sąd Okręgowy w Lublinie w ramach sprawy o sygn. I C 599/22 postanowieniu o udzieleniu kredytobiorcom zabezpieczenia roszczeń w postaci zawieszenia spłaty rat kredytu złotowego na czas trwania postępowania w sądzie. Wiadomo, że sprawa dotyczy nietypowej umowy kredytu hipotecznego z odroczoną spłatą części należności, do którego formuła oprocentowania WIBOR plus marża została wprowadzona w drodze aneksu.

Sąd Okręgowy w Lublinie postanowił uwolnić kredytobiorców od spłaty całości rat kredytowych do momentu zakończenia procesu. Do kwestii wadliwej klauzuli oprocentowania zmiennego sąd w Lublinie podszedł w sposób odmienny niż wcześniej Sąd Okręgowy w Katowicach, który jako pierwszy w kraju w listopadzie ubiegłego roku zadecydował aby umowę kredytową na czas trwania postępowania sądowego pozbawić WIBOR-u i pozostawić oprocentowanie równe marży (sprawa o sygn. I Co 556/22).

Podobnie jak Sąd Okręgowy w Lublinie postąpił w odniesieniu do kredytu w złotówkach Sąd Rejonowy dla Warszawy-Woli, który w dniu 15 grudnia 2022 roku zawiesił spłatę całości rat kredytu gotówkowego zaciągniętego w lutym 2022 roku w banku BNP Paribas w sprawie prowadzonej przez Kancelarię Myśliwiec. Kredytobiorczyni pozwała bank o ustalenie nieważności umowy i zapłatę, a dodatkowo złożyła wniosek o zabezpieczenie roszczenia w postaci zawieszenia spłaty rat.

Stołeczny sąd przychylając się do wniosku nie tylko wstrzymał spłatę rat oraz innych kosztów wiążących się z umową kredytową ale także zakazał bankowi wypowiadania umowy oraz przekazywania informacji o zadłużeniu klientki do rejestrów dłużników.

Postanowienie sądu w Lublinie o udzieleniu zabezpieczenia to kolejne z serii podobnych decyzji podejmowanych przez sądy w całym kraju w odniesieniu do kredytów złotówkowych z oprocentowaniem na bazie WIBOR-u.

Takich postanowień mogło zostać wydanych więcej, bo nie ma jednej bazy sądowej, a wiedza pochodzi jedynie z doniesień kancelarii prawnych, które zajmują się dochodzeniem roszczeń z tytułu kredytów złotowych.

Niewykluczone, że niebawem ukształtuje się w sądach nowy trend w zakresie wstrzymywania konieczności spłaty rat kredytów w PLN. O zawieszenie spłaty rat mogą starać się kredytobiorcy kwestionujący w pozwach zawarte w umowach kredytowych klauzule zmiennego oprocentowania.

W ciągu ostatniego roku do sądów w całym kraju trafiło sporo pozwów od kredytobiorców złotowych, którym raty kredytów podskoczyły drastycznie w górę na skutek wzrostu wartości wskaźników WIBOR. Wielu ekspertów i prawników jest zdania, że WIBOR jest wskaźnikiem niemiarodajnym, a banki zarabiają na ukrytej marży (różnica pomiędzy wysokością WIBOR a kosztem pozyskiwania przez banki pieniądza).

WIBOR a wadliwość umów kredytowych

Większość umów kredytów hipotecznych w PLN, ale także wiele kredytów gotówkowych, posiada oprocentowanie zmienne na bazie formuły WIBOR plus stała marża. Co do zasady wynagrodzeniem banku powinna być marża, ale banki zarabiają dodatkowo gigantyczne pieniądze na wzroście indeksów WIBOR.

Dlaczego WIBOR ma wpływ na wadliwość kredytów złotowych:

- Zgodnie z art. 69 ustawy Prawo bankowe, oprocentowanie to główny element wynagrodzenia dla banku zaliczający się do tzw. esentialia negotii, czyli istotnych elementów umowy. Zarówno Sąd Najwyższy w uchwale z dnia z 22 maja 1991 r. nr III CZP 15/91, jak i Sąd Apelacyjny w Warszawie w wyroku z 10 października 2017 r. do sprawy o sygn. VI ACa 726/16 sprzeciwiły się wpływaniu tylko przez jedną stronę umowy na wysokość świadczeń. Takie działanie zostało ocenione za sprzeczne z naturą stosunku zobowiązaniowego i zakwalifikowane jako przekroczenie granic swobody umów. Tymczasem to wyłącznie sektor bankowy decyduje o wysokości WIBOR-u, gdyż jego poziom jest ustalany każdego dnia roboczego jako średnia arytmetyczna z danych przekazywanych przez 10 największych banków w Polsce. Kredytobiorca, jako strona umowy, nie ma żadnego wpływu na wysokość oprocentowania.

- Wartość wskaźnika WIBOR kilkakrotnie przewyższa koszt pozyskiwania przez banki pieniądza na akcję kredytową. Banki nie pozyskują pieniędzy na kredyty od innych banków, ale głównie obracają środkami pochodzącymi z depozytów klientów, zaś te są oprocentowane o wiele niżej. Wskaźnik WIBOR jest zatem nieadekwatny do źródeł finansowania i nie odzwierciedla ceny po jakiej banki pozyskują środki na kredyty.

- WIBOR nie bazuje na realnych transakcjach, ale na deklaracjach banków po jakiej cenie pożyczyłyby sobie pieniądz na okres 3 lub 6 miesięcy. Takich transakcji prawie w ogóle nie ma na rynku międzybankowym od czasu wybuchu światowego kryzysu gospodarczego w 2008 roku. Trudno więc uznać, że WIBOR jest obiektywny, miarodajny i oddaje realia rynku.

- Wskaźnik WIBOR nie spełnia wymogów unijnego rozporządzenia BMR, które stanowi, że wysokość indeksów powinna opierać się o rzeczywiste dane wejściowe, a nie dane deklaratywne. Co prawda przewidziane zostały procedury na wypadek, gdyby nie było rzeczywistych transakcji, na podstawie których można byłoby ustalić wysokość wskaźników, ale takie sytuacje mogą zdarzać się wyjątkowo, a nie być regułą.

Umowy kredytowe ze wskaźnikiem WIBOR są obecnie kwestionowane w sądach także z tego powodu, że banki nie dopełniły ciążących na nich obowiązków informacyjnych w zakresie ryzyka wiążącego się z zaciągnięciem kredytu z oprocentowaniem zmiennym oraz skutków ekonomicznych zawarcia tego typu umowy.

Praktyka pokazuje, że banki w sposób bardzo ogólny wyjaśniały czym jest WIBOR i nie przedstawiały okoliczności w jakich może dojść do zmiany jego wysokości, która ma wpływ na oprocentowanie i wysokość rat. Jest to sytuacja mocno zbliżona do wadliwych kredytów frankowych, które są od kilku lat masowo unieważniane przez sądy.

Niewykluczone, że historia się powtórzy i kredytobiorcy złotowi będą unieważniać swoje umowy lub pozbawiać je WIBOR-u. Klauzule zmiennego oprocentowania w kredytach złotowych były już skutecznie podważane w sądach.

Kredyty złotowe są unieważniane. Takie wyroki zapadają w sądach od kilku lat

Prawdopodobnie pierwsze w kraju unieważnienie kredytu złotowego z oprocentowaniem zmiennym miało miejsce w roku 2018, kiedy Sąd Okręgowy w Siedlcach wydał wyrok korzystny dla posiadaczki kredytu gotówkowego „Platinum” w banku PKO BP (sprawa o sygn. I C 1139/16).

Co interesujące, to bank pozwał swoją klientkę w związku z nieregularną spłatą rat i domagał się zapłaty ponad 155 tys. zł. Kancelaria adwokacka Sosnowski Adwokaci i Radcowie Prawni reprezentująca klientkę banku po wnikliwej analizie umowy stwierdziła, że zawierała ona niedozwolone postanowienia odnoszące się do zmiennego oprocentowania i sąd prawomocnie unieważnił przedmiotową umowę oraz oddalił powództwo banku.

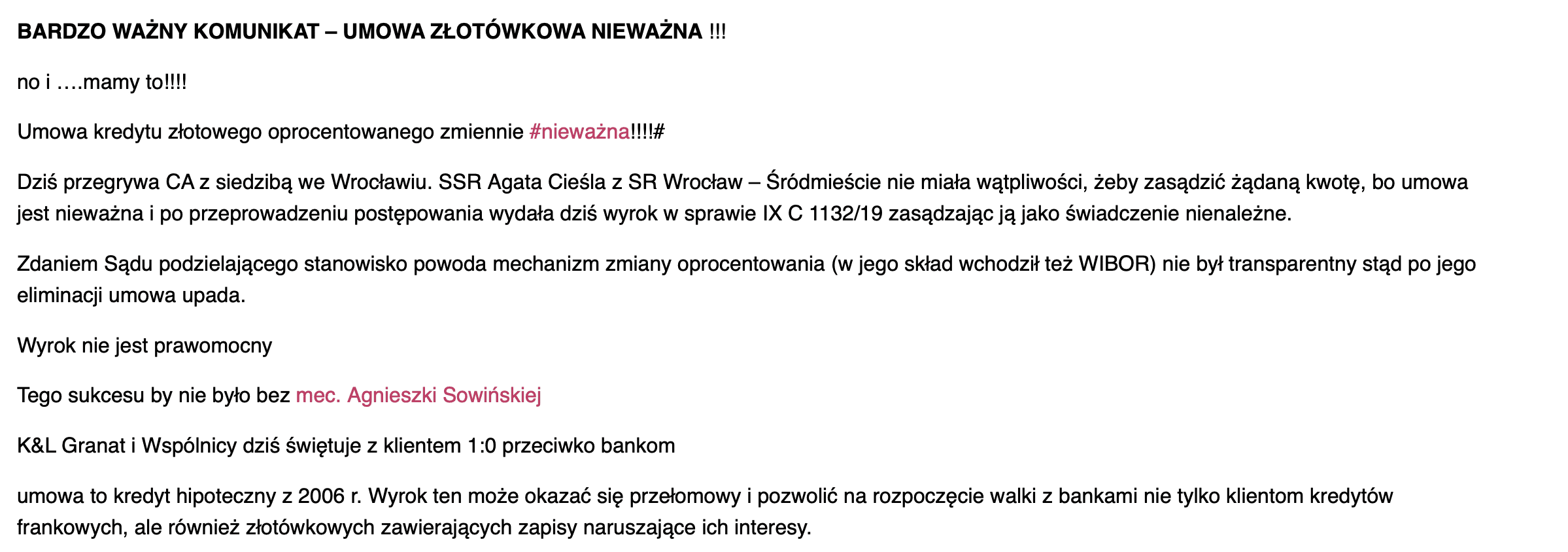

Umowa z Wibor unieważniona we Wrocławiu

W ostatnim okresie media informowały o wyroku Sądu Rejonowego dla Wrocławia-Śródmieścia z dnia 8 grudnia 2022 r. dotyczącego kredytu hipotecznego w złotych zaciągniętego w 2006 roku w banku Credit Agricole (sprawa o sygn. IX C 1132/19). Sąd ocenił, że mechanizm zmiany oprocentowania kredytu był nietransparentny i w związku z tym uznał umowę za nieważną.

Wysokość oprocentowania zależała nie tylko od wskaźnika WIBOR, ale także od dodatkowego współczynnika, który ustalany był jednostronnie przez bank. Umowa kredytowa nie określała zasad zmiany tego elementu oprocentowania, dlatego została unieważniona przez sąd.

Dziękujemy, że przeczytałaś/eś nasz artykuł do końca. W serwisie Franknews.pl każdego dnia piszemy o najważniejszych wydarzeniach dla Kredytobiorców. Takie informacje powinny docierać do jak największej liczby osób! Odwiedź nas także na Facebooku oraz Twitter polub i udostępnij informacje dalej!